Hơn 3/4 quãng đường của năm 2016 đã đi qua, và hầu hết các ngân hàng đều đã công bố kết quả kinh doanh 9 tháng đầu năm. Trong khi nhiều nhà băng vẫn đang loay hoay với tái cấu trúc hay giải quyết nợ xấu, thì đã có nhiều ngân hàng đang tiến gần hơn đến đích.

Tính đến ngày 30/9, ba "ông lớn" có vốn Nhà nước chi phối là Vietinbank, Vietcombank và BIDV vẫn là những nhà băng đang dẫn đầu về lợi nhuận. Tuy nhiên, đây lại không phải là những nhà băng hoàn thành nhiều nhất kế hoạch năm.

Là một trong những ngân hàng có quy mô tầm trung, VPBank đang cho thấy sự tăng trưởng vượt bậc trong vài năm trở lại đây. Và mới đây nhất, khi VPBank công bố BCTC quý III, cả thị trường tiếp tục ngỡ ngàng khi ngân hàng này đã vượt qua cả MB và Techcombank để trở thành ngân hàng có lợi nhuận lớn thứ 4, chỉ xếp sau 3 ngân hàng quốc doanh.

Cụ thể, tính đến cuối quý III/2016, tổng tài sản của VPBank đạt gần 206 nghìn tỷ đồng. Tăng trưởng tín dụng đạt 11% với dư nợ gần 130 nghìn tỷ đồng trong khi huy động vốn khách hàng tăng trưởng 9%.

9 tháng, thu nhập thuần từ hoạt động của ngân hàng đạt hơn 11.850 tỷ đồng, tăng 40% so với cùng kỳ năm trước. Sau khi trừ trích lập dự phòng, ngân hàng đạt hơn 3.100 tỷ đồng lợi nhuận trước thuế và sau thuế hơn 2.600 tỷ đồng. So với cùng kỳ năm trước, lợi nhuận VPBank tăng gần 40%. Đây cũng là nhà băng đang ở gần nhất mục tiêu lợi nhuận của năm khi đã hoàn thành tới 98% kế hoạch đề ra.

Đạt 6.326 tỷ đồng lợi nhuận trước thuế trong 9 tháng, tương đương với việc hoàn thành 84,4% kế hoạch lợi nhuận năm, Vietcombank đang đứng thứ hai trong số những ngân hàng có khả năng cán đích sớm nhất.

Tính đến ngày 30/9, tổng tài sản của ngân hàng đạt 737 nghìn tỷ đồng, tăng 9,4% so với thời điểm đầu năm. Cho vay khách hàng đạt 447 nghìn tỷ, tăng trưởng 15,5%. Tiền gửi của khách hàng đạt 573 nghìn tỷ đồng, tăng 14,3%.

Tỷ lệ nợ xấu cuối tháng 9 chiếm 1,73% trên tổng dư nợ cho vay, giảm so với mức 1,84% thời điểm đầu năm. Trong đó số nợ nghi ngờ tăng đột biến thêm gần 1.000 tỷ đồng lên 1.745 tỷ đồng.

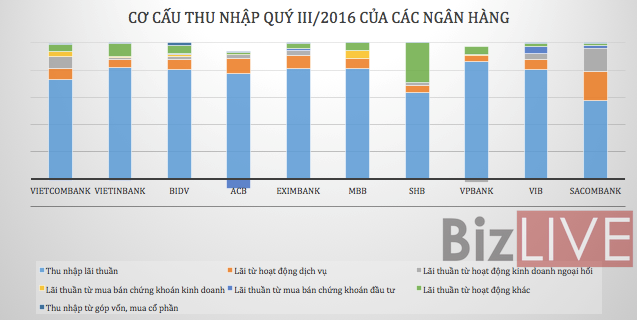

Mặc dù so với hai nhà băng trên, mức lợi nhuận 1.244 tỷ đồng trong 9 tháng của ACB vẫn còn khá "khiêm tốn" nhưng với mục tiêu lãi 1.503 tỷ đồng trong năm nay, nhà băng này đã hoàn thành 82,8% kế hoạch, đứng thứ 3 trong bảng xếp hạng. Các hoạt động kinh doanh của ngân hàng với thu nhập lãi thuần, các hoạt động dịch vụ, kinh doanh nghoại hối đều có mức tăng trưởng tốt so với cùng kỳ trong khi chi phí dự phòng rủi ro tín dụng lại giảm mạnh 31,3% so với cùng kỳ là nguyên nhân quan trọng giúp lợi nhuận của ACB tăng trưởng 14%.

Tính đến ngày 30/9, tổng tài sản của ngân hàng đạt 228 nghìn tỷ đồng, tăng 13,4% so với thời điểm đầu năm. Cho vay khách hàng đạt 159 nghìn tỷ đồng, tăng 17%. Tiền gửi của khách hàng đạt 201 tỷ đồng, tăng trưởng 15,5%. Tỷ lệ nợ xấu sau 9 tháng đầu năm chiếm 1,13% tổng dư nợ cho vay, giảm so với mức 1,31% tại thời điểm đầu năm.

Trong khi đó, mặc dù đạt lợi nhuận "khủng", hai "ông lớn" Nhà nước là Vietinbank và BIDV chỉ đứng ở vị trí thứ tư và thứ bảy, với việc hoàn thành lần lượt 82,1% và 72,87% kế hoạch năm.

Đột phá cuối năm?

Với đặc thù tăng trưởng tín dụng tập trung vào các quý cuối năm, cộng thêm việc mở lại kênh cho vay USD (Thông tư 08) và dòng vốn vào thị trường bất động sản chưa bị hạn chế trong năm 2016, tín dụng những tháng cuối năm được dự báo sẽ tiếp tục tăng trưởng khả quan.

Trong một báo cáo mới đây, công ty chứng khoán VPBS cho rằng, chênh lệch lãi suất có thể giảm thêm do mặt bằng lãi suất huy động nhiều khả năng tăng nhẹ, trong khi lãi suất cho vay sẽ tiếp tục ổn định. Tuy nhiên, công ty này cũng cho rằng hệ số NIM sẽ giảm không đáng kể và cùng với tăng trưởng tín dụng khả quan, thu nhập lãi thuần của các ngân hàng sẽ tăng trưởng tích cực.

Trong khi đó, xu hướng tăng trưởng thu nhập kinh doanh ngoại hối cũng được dự đoán sẽ vẫn tiếp tục trong quý IV trong khi gánh nặng nợ xấu được giảm bớt một phần với các ngân hàng tái cấu trúc.

Mặc dù không đưa ra quy định mới nào có tính đột phá, Thông tư 08 vẫn mang lại những thông tin tương đối tích cực đối với hệ thống ngân hàng và các doanh nghiệp có nợ xấu đang được VAMC quản lý. Những ngân hàng tham gia quá trình tái cấu trúc hệ thống và những ngân hàng đang gặp khó khăn tài chính sẽ được gia hạn thời hạn trái phiếu đặc biệt từ 5 năm lên 10 năm, điều này sẽ giúp các ngân hàng giảm bớt gánh nặng chi phí dự phòng, từ đó cải thiện lợi nhuận.